ICBLOG

¿Hay posibilidades de un “corralito”?

23/09/2020 | Autor: Leandro Ziccarelli - Jefe de ResearchAntes de comenzar: “en Argentina nunca digas nunca”. Está comprobado que la probabilidad concreta de que un fenómeno altamente improbable ocurra en Argentina siempre es más alta que en el resto del planeta. Por lo que nunca, bajo ningún aspecto, los operadores deben descartar ninguna posibilidad en un país con semejantes regímenes de volatilidad y arbitrariedad.

Aclarado el punto, una evaluación de las condiciones materiales en el sistema financiero argentino puede ayudar a aproximar una respuesta a la pregunta que surgió durante las últimas ruedas: ¿puede darse un “corralito”?

Si bien existen varias interpretaciones y alcances, en términos generales la inquietud de muchos refería a la posibilidad que, mediante alguna regulación o por falta de solvencia de los bancos, se restringa o prohíba la extracción de dólares. Dicha situación podría darse en un escenario de extracción masiva, en el cual los bancos no tengan suficientes dólares disponibles como para hacer frente a esta avalancha de salidas. En términos tradicionales, los bancos nunca tienen el 100% de los depósitos en cash porque su función es, justamente, prestarlos. Sin embargo, existen situaciones en donde tienen niveles de exposición mayores o menores.

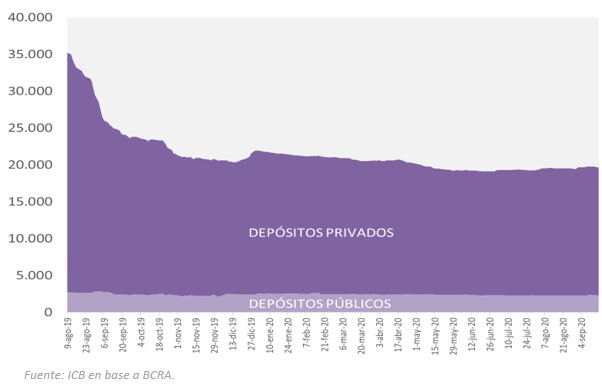

En la actualidad, el sistema financiero argentino tiene un stock de depósitos en dólares cercanos a los USD 20 mil millones. Cabe destacar que previo a las PASO de 2019, dicho valor era unos USD 15 mil millones superior, es decir: la sangría de depósitos no es algo de estas semanas, es un proceso que viene desarrollándose en el mediano plazo.

EVOLUCIÓN DE LOS DEPÓSITOS EN DÓLARES

En millones de dólares

Ahora, dentro de ese universo de depósitos, lo más relevante son los realizados por el sector privado, que suman en total al día de hoy unos USD 17 mil millones. Sin embargo, no todos esos depósitos son extraíbles dado que hay alrededor de USD 4 mil millones que son plazos fijos. Es decir, que el universo en cuestión ronda los USD 13 mil millones.

La siguiente pregunta sería: ¿cuánto tienen los bancos disponibles de ese importe para entregar? En primer lugar, los bancos manifestaron tener al 21/09 USD 3.178 millones en cash, en sucursales, para entregar ya. A ello debe sumarse los dólares que también tiene disponibles, pero depositados en la cuenta corriente del BCRA. Esos dólares se solicitan una vez por semana vía transferencia de cable por billete en el MAE. El martes se solicitaron USD 139 millones de este canje, lo que muestra que los bancos están experimentando fuertes extracciones y por ello cubren liquidez cambiando depósitos en BCRA por billetes. Algo normal, pero que puede generar alguna demora operativa. El importe total de los bancos en el BCRA asciende a USD 12 mil millones. Es decir, hoy los bancos estarían en plenas condiciones de -con alguna ingeniería logística- devolver prácticamente la totalidad de los depósitos a los ahorristas. Situaciones de tanta solidez bancaria no se ven en el país desde hace muchas décadas. La contracara de estos elevados niveles de liquidez (que también se dan en pesos) es, obviamente, la poca profundidad de los préstamos bancarios en dólares, debido a los riesgos de descalce de las empresas y las regulaciones que tienen los bancos (sólo puede prestar USD a empresas insertas en cadenas de valor exportadoras).

En conclusión, no hay ninguna razón materia para considerar como algo probable o lógico la imposición de un “corralito”. Dicho esto, vale reforzar algunos puntos: en primer lugar, si la extracción sigue siendo masivas pueden aparecer problemas logísticos para la operatoria, producto de que, obviamente, los bancos no tienen todo el cash en sus bóvedas, sino que usan al BCRA como banco. En segundo lugar, los encajes de los depósitos en dólares se computan dentro de las Reservas Internacionales brutas (RRII), es decir: un retiro masivo reduce los encajes y arrastra el dato de RRII pudiendo generar algo de tensión, ruido o pánico. Cualquier tipo de regulación al respecto por parte del Gobierno puede exacerbar esas tensiones y hacer escalar el problema. Sin embargo, y dado el nivel de solvencia del que hablamos, incluso errores de este tipo no deberían terminar en una situación de “corralito”. Entonces, la única alternativa lógica para terminar en dicha situación es que el Gobierno intencionalmente busque dicho final, lo que sería un sinsentido absoluto.